FX機関投資家のクズな手口「個人投資家」は餌なのか?

はっきり宣言しよう。機関投資家はクズだ。

FXトレードをしていると間違いなく勝てるであろう相場状況やチャートパターンで負けることは多々ある。

そして誰しも以下のフレーズを叫んだことに身に覚えがあるだろう。

「いや、おかしくね?」「なんっっっでやねん!!」

損切りだけ(ストップ狩り)させられ当初通りの方向に進むこともFXではあるあるだ。

「なんでやーーーーー!!!」

もはやFX界隈では常識とまで認知されている「あるあるだが」裏で相場を操り、個人投資家を食い物にしている存在が

機関投資家のクズどもだ。

まだ駆け出しFXトレーダーだった頃の筆者の体験をもとに、機関投資家(大口)の行動分析と心理的要素を踏まえながらこの記事を執筆していきます。

POWER君

POWER君先生の経歴を見るだけで、お気持ちはお察しします。

あぁ。インジケータ手法やチャートパターンを一生懸命勉強している私を散々馬鹿にして貪る金はさぞ美味だったろうな。

機関投資家は何でそんなにクズなの?ねぇ?

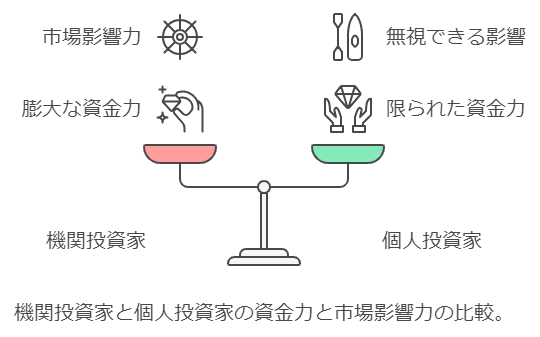

FX取引で、もっとも重要視される武器は何だろうか?

答えは「資金力」。

これはFX取引を行っている過程、或いは前段階で勉強し身に着ける最も初期の段階で得る知識です。

この武器(資金力)では個人投資家は絶対に機関投資家を上回ることはできません。

個人投資家が資金1億円持っていれば世間一般的には大した資金力ですが。為替相場の前には塵に等しい資金力です。

FX相場の時間にもよりますが10pips動かすのに必要な投入資金は最低でも1000億円以上です。

ニューヨーク市場などでは数千億は余裕で必要です。

これだけの資金を為替相場に投入したとしても動きは限定的であり、トレンドを作り出すほどではありません。

あくまで限定的に10pipsほど動かす力しかないのです。

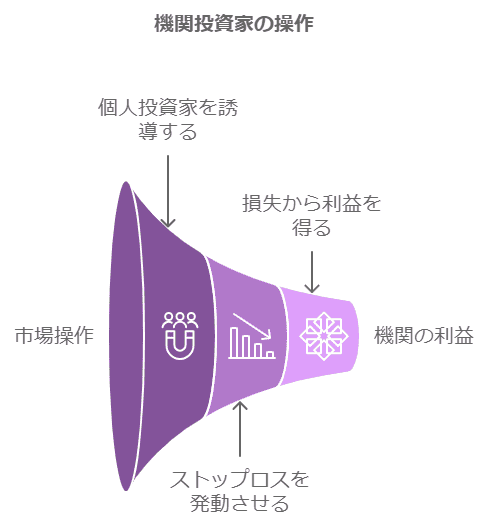

機関投資家は莫大な資金をもって短期的に相場を動かし、個人投資家を相場に誘い込んできます。

これには理由があります。

- 稼ぐため

- 大口同士で争はないため

- 個人投資家が弱者なため

稼ぐためなのは大口、個人ともに当たり前のことです。

大口同士で争うこともありますが、基本的に資本が大きい方が勝ちます。

個人投資家の弱小ポジションも数を集めればそれなりに為替相場の材料となります。

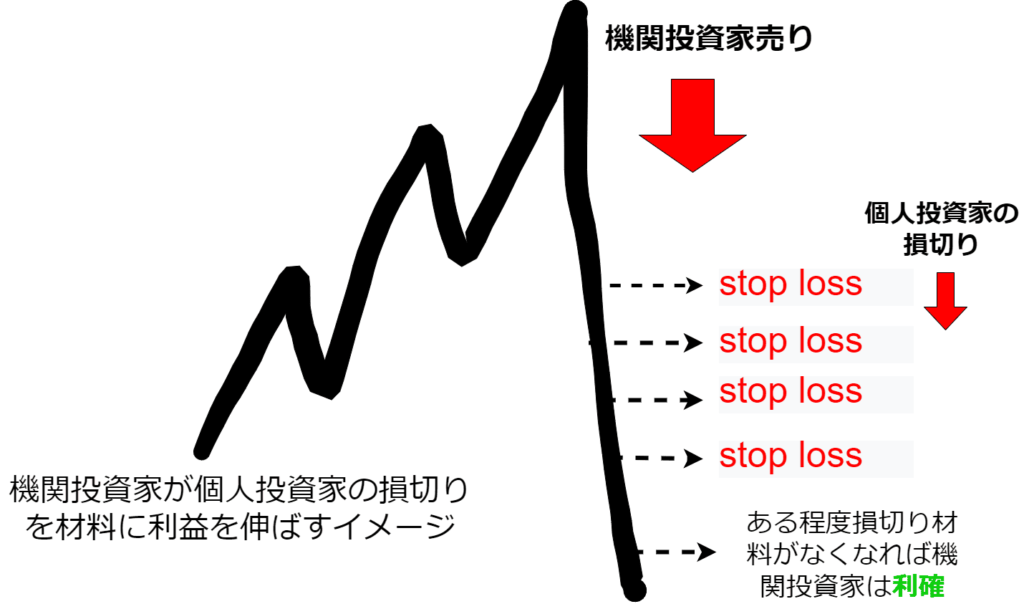

機関投資家は自分の利益を伸ばすために個人投資家のストップ(損切り)を材料にするのです。

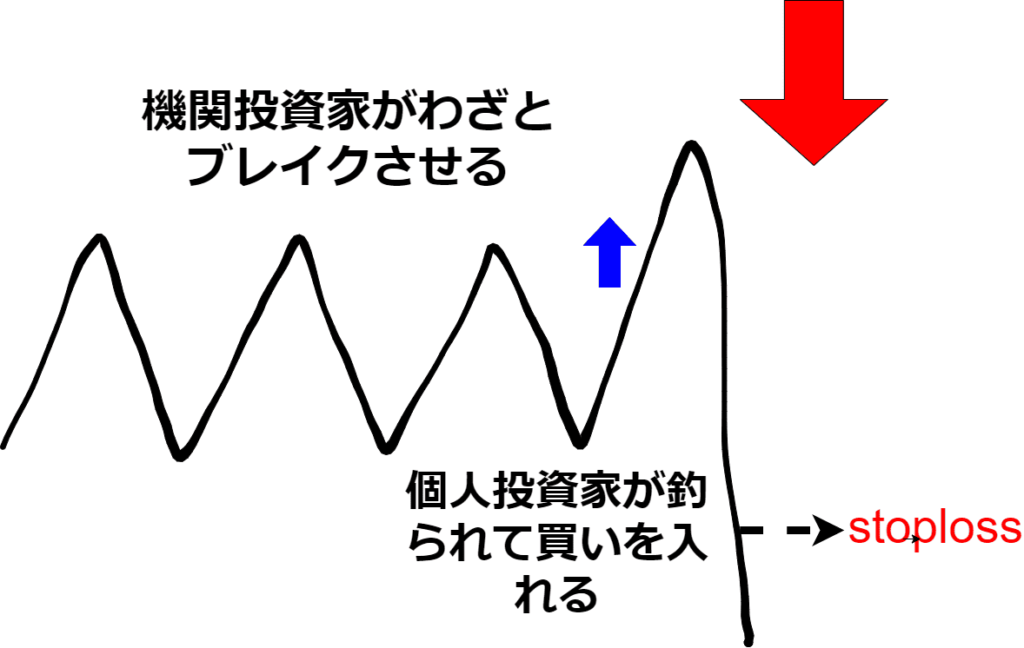

ブレイクの騙しなどがいい例で、機関投資家がわざとレジスタンスをブレイクさせるという餌を蒔きます。

ホイホイつられた個人投資家のポジョンが集まったところで一気に梯子を外し、逆方向に資金を投入します。

この騙しブレイクに合った個人投資家は堪らず成り行きで損切りや、ストップ狩りを巻き込み価格は機関投資家の思惑通りの方向にある程度伸びます。

ある程度食い終わったら機関投資家も利食いするので一旦、価格はまた戻ってきます。

その後リターンムーヴとなるか、再度レンジ内に戻るかはわからないです。

酷い、いやむごい。見出しから先生の気持ちが吐露されてますね。

よく、「ブレイク騙し回避」などで調べてたなぁ、当時は誰も大口の心理など教えてくれなかった

ここまではFXでの機関投資家の動きだったが、他にも株取引ではインサイダー取引なんかが機関投資家によって行われていた事件もあります。

ガリオン・グループ事件などが有名でしょうか。

インサイダー取引だけでなく株取引ではフラッシュボーイズという稼ぎ方も存在しています。どれも個人投資家では不可能な稼ぎ方が出来るのが機関投資家の卑怯な部分です。

兎にも角にも機関投資家、特にFX短期相場を主にしている大口投機筋は我々を情弱の餌としか認識していません。

FX相場で機関投資家が稼ぐ手口

FX相場で大きな方向性を示すのは経済指標や世界情勢、金融企業(銀行や保険など)世界的なニュースなどが引き金となり、相場の方向性を示していく事になります。

しかし短期相場をうまくコントロールし支配しているのは機関投資家です。

機関投資家でも大きな情勢の波を変える力はありませんが、大きな波の中で起こっている小さな波をうまく利用しています。

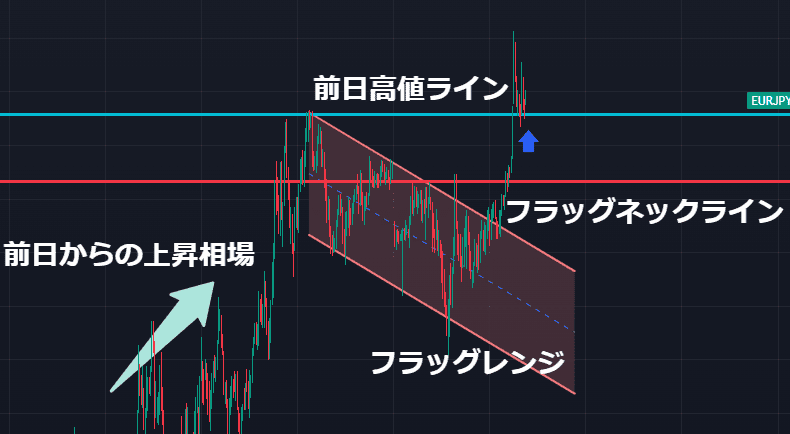

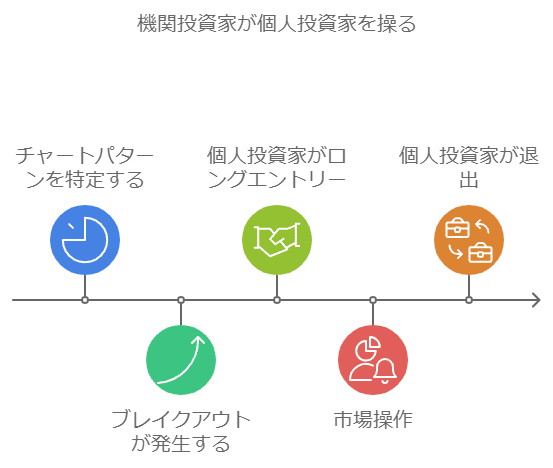

先ほどではブレイクによる騙しで個人投資家を釣るという話をしましたが具体的にチャートで説明していきます。

チャートパターンで稼ぐ手口

短期的な相場だけ見ても情報が少なすぎるといった事はまず置いておいて下さい。

1つの例として提示します。

画像の通り上昇フラッグ形成後ネックラインを突破し前日高値も更新した相場です。

ここでもしかしたらFX初心者などは前日高値、或いはフラッグのネックライン突破でロングエントリーしている可能性が高いです。

ネックラインあたりの押し目買いを狙いますか?それとも高値更新で少し揉み合いが見れるので小ロット試し打ちしますか?

ネックラインブレイクでエントリーし高値あたりで決済逃げしている方ももちろんいるでしょう。

しかしこの相場状況を見ていると自然と「買いポジションをどこで持とうか」または「このまま行ってこいになるんではないか」

価格が急激に動いたときはどうしても人の心は揺さぶられます。FXは価格が動くときがチャンスなわけですから、みなそこに注目することは当たり前です。

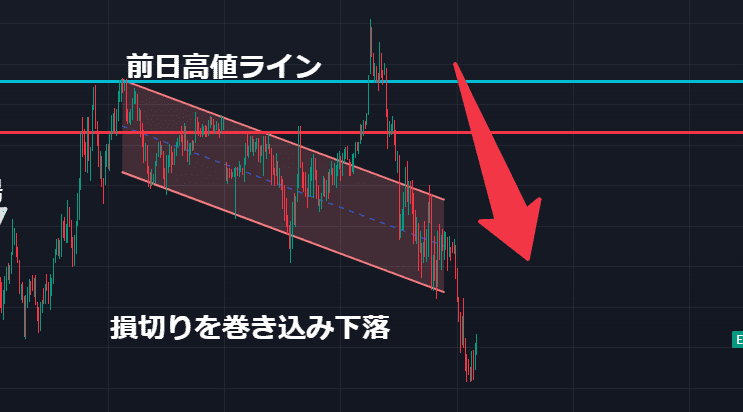

ではこの後の動きを見てみましょう

綺麗な上昇フラッグを形成し、ブレイクしたのにも関わらずその後なんの引っ掛かりもなく下落一辺倒なのは大口である機関投資家が梯子を外した可能性が高い

詳しく言えば時間的要素なども入ってくるのだがここでは割愛する。

勿論、長期的な相場も加味しなければ買いポジションを持つか判断に困るという方も多くいるだろう。しかしあなたが思っている以上に短期的な相場しか注力していないトレーダーが多くいるのが事実です。

前日高値付近で買うのは怖いよという意見ももちろんわかりますが、高値をブレイクしたから強いトレンドが発生する事なんてザラにあります。

前日高値ブレイクでトレンド発生し大きく利益を出したことがあるトレーダーは間違いなくエントリーするか悩む場面になるのです。

機関投資家のやり口は、こうして個人投資家の心を揺さぶることが自分らに有利に働く可能性が高い事を実証済みなのです。

個人投資家の損切りを材料に利益を伸ばす

個人投資家を喰いものにする機関投資家はクズですが、非常に理にかなっているとも言えます。

まずそもそも数千億資金を投入しすることはそれだけ大きなリスクを背負う事にもなります。

為替相場を動かす存在はヘッジファンドだけでなくあらゆる金融機関が関わってくるためです。

もし数千億投入し、何かのきっかけで反対方向に数兆円規模の資金投入があった場合ヘッジファンド側も狩られる側になるだけなんです。

多くの投資家から預かった資金を溶かすことになりかねないのですからその重圧も責任も個人トレーダーの比ではないはずです。

なので大事故に巻き込まれないよう慎重で最速に情報収集し、なるべく事故に遭わないよう心掛けている筈です。

そんな中、FX取引で利益を最大化させるために個人投資家の損切りという材料をパワーに変え利益を少しでも伸ばそうと努力しています。

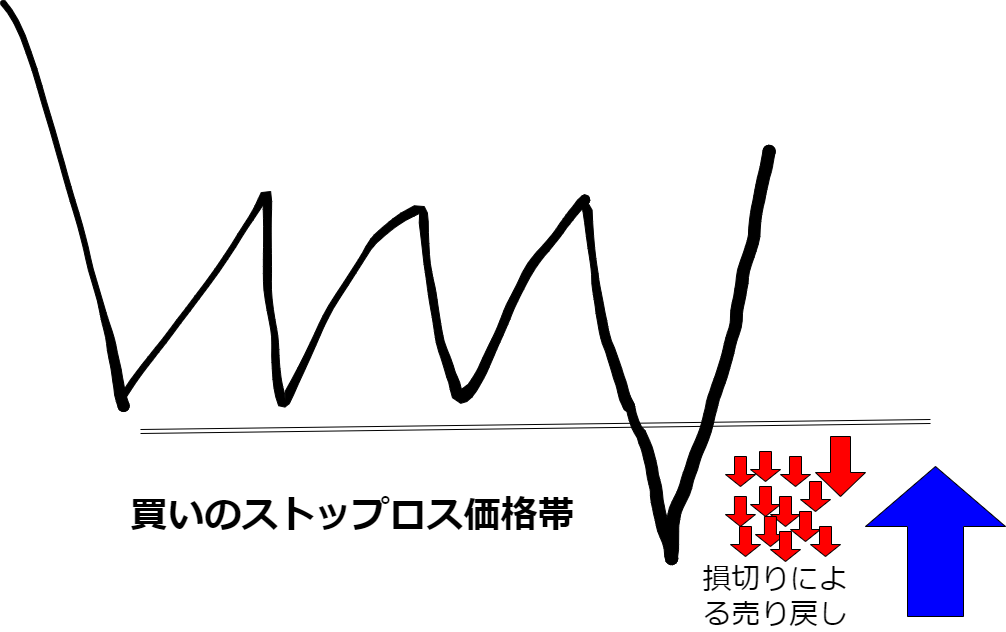

画像では順調に買いポジションが溜ることによって、損切り材料での急落が起こる場面になっている。

有名なのはトリプルトップやダブルトップといった場面でダブルの圧力による急落は誰しも狙っているし個人投資家も狙っている手口と言える。

この状態が上手く機能することが高い場面は市場が切り替わる時間帯に起こりやすい。例えば日本時間で順調にロングが伸びていくトレンドをロンドン市場のトレーダーが見た時だ。

アジア諸国のポジションを損切り材料とした狙い撃ちが行われる可能性があるためだ。

さらに機関投資家は「わざと」ブレイクさせてポジションを集め、一気に梯子を外す手口もある

これを体験したことある個人トレーダーはその後「ブレイク騙し回避」などで調べる事になるが、誰も機関投資家の動向を加味している情報はなく、インジケーターのことばかり教えているのがほとんどだ。

先生の大口の行動分析を深めた知識による、大口と同じトレードを行う事でしかFXでは勝ち続けられないと言えますね。

他にも移動平均線など有名なindicatorを利用した売買タイミングで介入してきたり、ラウンドナンバーと呼ばれる節目の価格で仕掛けてくる可能性が高いと言えます。

多くのトレーダーが注目する場面が狙われやすいという事になります。

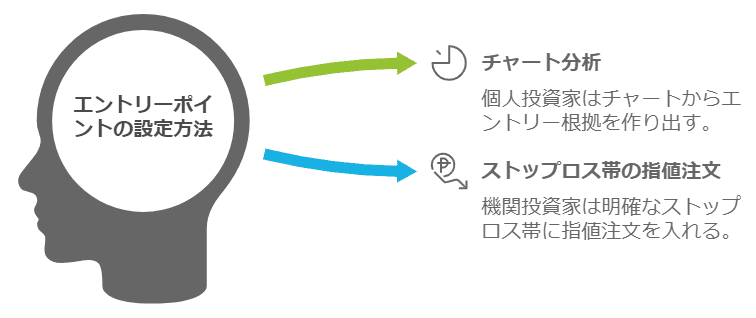

機関投資家と個人投資家のエントリーポイントの違い

上記では機関投資家が利益を伸ばすために個人投資家の流動性を集めトレードするといった事を説明したが

根本的なエントリーポイントの違いも理解しておこう。

まず個人投資家はチャートから何らかのアクションが発生してからエントリー根拠を作り出すことに対して、機関投資家はある価格帯でエントリーを持つという事だ。

個人投資家はなんらかの手法でエントリーポイントを探す。

これに対して機関投資家はその資金の大きさから簡単には買ったり売ったりできないことから

解り易いストップロス帯に指値注文を入れておく必要がある為だ。

ここまで大きな資金投入は個人投資家のstoplossでの売り材料では全く足らないため

機関投資家によるストップ材料を狙ったもっと大きな機関投資家によるものだ。

私たち個人投資家が最も憎むべき機関投資家は最も小さな「サメ」であり

巨大なサメは「小さなサメ」を餌にしている。それに個人投資家も巻き込まれるといったイメージだ。

この大きな機関投資家の動きは1時間足や4時間足でから解り易く反発しているレジスタンスラインやサポートラインの外側で大きな口を開けて待ち構えている可能性があるため、重要とされる価格帯で巻き込まれないためにこの時間レベルのローソク足を意識しておくことが必要だ。

自分らを餌にしている機関投資家でさえもっと大きな機関の餌にしかならないんですね。。

あぁ、そもそもそんな大きな機関は個人投資家のことなんて眼中にないぞ。いくら私たちの材料(流動性)を集めたところで数千億何て需要満たせるわけないからな

クズな機関投資家と同じトレードをするしかない

私たちがFXで稼ぎ続けるためには短期相場を支配している機関投資家と同じ思考になるしかない。

まさしく、機関投資家になったつもりでトレードを行うということだ。

いくら機関投資家がクズだからと言ってもFXでは稼ぎ続けている奴が「賢者」であり、騙され負ける奴、稼げないやつが「愚者」だ。

FXでは9割が稼げないと言われる世界だが、8割以上が個人投資家であり機関投資家の餌だ。

真っ当にFXの勉強と実戦経験を積んだところで稼げるようになるわけない。

機関投資家の為替操作に釣られてホイホイとポジションを持ってしまう。

チャートパターンを勉強し覚えれば覚えるほど、その形を機関投資家が狙い撃ってくる。

自分らもクズになる。いや、クズのまねごとを一生懸命するしかないという事ですね。

FX機関投資家の動向を知るには

はっきりと機関投資家の動向を予測しついていく事は出来ません。

株式などであればMoomooなどのサービスで保有している銘柄を確認することは可能ですが

FXではどこで大量の資金を投入されたかしか確認することは出来ません。

しかもこれは長期的な流れを作り出すほどの資金投入しかわからない。結論を言えばトレンドの方向を確認するという事にしかならない

そんなものチャート見れば一目瞭然なので何の意味もない。

さらにいえば私たちが知りたい機関投資家の動向は短期相場を支配している機関投資家の動きであり、長期で保有している機関投資家の動きではない。

FXスキャルピングで稼ぐならば短期相場の機関投資家の動きを知りたいところだが、生憎と予測でこちらも動きを捉える事しかできない。

機関投資家の種類・短期相場を支配している機関投資家はどれだ?

FX短期トレーダーがもっとも毛嫌いしている機関投資家はヘッジファンドになります。

機関投資家にもいくつかの団体に分けられ、どういった戦略の元(取引手法)で資金を増やしているのかが各それぞれ違います。

年金基金

- 公的年金(例:日本の年金積立金管理運用独立行政法人(GPIF))

- 企業年金(例:企業が運営する確定拠出年金や確定給付年金)

保険会社

- 生命保険会社(例:日本生命保険、住友生命保険)

- 損害保険会社(例:東京海上日動火災保険)

投資信託

- ミューチュアルファンド(例:フィデリティ、バンガード)

- ETF(上場投資信託)を運用するファンド会社(例:ブラックロック)

ヘッジファンド

- 大規模な資産を短期的に運用する投資会社(例:ブリッジウォーター・アソシエーツ)

プライベートエクイティファンド

- 未公開株式投資を行うファンド(例:KKR、ブラックストーン)

政府系投資ファンド(ソブリン・ウェルス・ファンド)

- 国家の資産を運用するファンド(例:ノルウェー政府年金基金、アブダビ投資庁)

銀行

- 投資銀行(例:ゴールドマン・サックス、モルガン・スタンレー)

- 商業銀行(例:JPモルガン・チェース、バンク・オブ・アメリカ)

財団・基金

- 教育機関や慈善団体の資産を管理する基金(例:ハーバード大学の基金)

信用金庫・協同組合

- 信用金庫や協同組合が資産運用の一環として行う投資

不動産投資信託(REIT)

- 不動産を投資対象とする信託(例:日本リート、サイモン・プロパティ・グループ)

家族経営ファミリーオフィス

- 富裕層やその家族の資産を管理・運用する団体(例:ロックフェラー・ファミリーオフィス)

特にこの中でFX短期取引をしている機関投資家は以下です。

ヘッジファンド(特にハイフリークエンシー・トレーディング・ファンド)

- 高頻度取引(HFT)を専門とするヘッジファンドは、FX市場でミリ秒単位の超短期取引を行っています。例えば、クォンタイル・トレーディングやツー・シグマなどは、FX市場での短期的なスキャルピング戦略を活用することがあります。為替市場のわずかな価格変動を利用して、大量の取引を短期間で行い、利益を上げる手法を採用しています。

プロプライエタリー・トレーディング・ファーム(Prop Trading Firms)

- プロップトレーディングファームは、短期的なFX取引を活発に行うことで知られています。例えば、ジャン・ストリートやDRWなどのファームは、短期的な価格変動を狙ったスキャルピングやデイトレードをFX市場で実施しています。これらのファームは、独自のアルゴリズムや高速取引システムを駆使して、瞬間的な価格の動きを利用しています。

高頻度取引(HFT)業者

- HFT業者は、FX市場で非常に活発な短期取引を行っています。為替市場は、流動性が高く、取引コストが低いため、HFTに非常に適しています。ミリ秒から秒単位での取引を行い、取引の回転率が高いため、少額の利益でも累積で大きな収益を得ることが可能です。HFT業者はFX市場での取引に非常に特化しています。

証券会社のマーケットメイカー

- マーケットメイカーとして活動する証券会社は、短期的なFX取引を行うことがあります。マーケットメイカーは、買い手と売り手の間で市場を作り、スプレッドを活用して利益を得るため、短期的な取引が求められます。特に、アルゴリズム取引を駆使してスキャルピングを行う場合もあります。ゴールドマン・サックスやJPモルガンなどの大手証券会社は、FX市場でもマーケットメイキング活動を行っています。

この辺りが機関投資家でFX短期取引をして個人投資家を餌にして稼いでいるクズどもです。

長期的に資産運用することが目的の機関は大きな波を作り出す「クジラ」だとしたら、ヘッジファンドなどは大きな波の中で泳いでいる「小魚」を食べようとしている「サメ」です。

機関投資家は個人投資家のポジションを把握しているは本当なのか?

機関投資家が個人投資家のポジションを把握しているという噂は以前からありました。

具体的な表明もデータも存在していませんが、恐らくほぼ間違いなく答えはイエスでしょう。

機関投資家にストップ位置を見られたくないという理由で損切り設定しないトレーダーもいるぐらい警戒されている事実です。

OANDAではオープンオーダーと呼ばれるツールを確認すればOANDAを使用し取引しているトレーダーのポジションを確認することがOANDAユーザーでは詳しく使用することが出来ます。

一般的にもオーダーポジションを公開するというツールがあるという事は昔から機関投資家用のオープンオーダー的なものが存在していても不思議ではありません。

為替相場と株式相場はどちらがマシか

個人的にはFX取引の方が大口の動きを予測しやすいのでFXです。

株取引では「フラッシュクラッシュ」「ダミーオーダー(見せ玉)」など騙す手口が狡猾で予測しづらいです。

その点FXでは時間的な背景と実際のチャートから読み解ける大口の動きを予測するだけなので個人的には楽だと思っています。

フラッシュクラッシュは、突然の市場暴落を引き起こす現象で、短時間で価格が急激に下落する現象を指します。この動きは高頻度取引やアルゴリズム取引が原因となることが多く、機関投資家が意図的に仕掛ける場合もあります。

これらの手口は市場を操作し、個人トレーダーが混乱しやすい状況を生み出します。市場操作は違法とされる場合もありますが、曖昧な規制の中で巧みに行われることがあります。

機関投資家は、買いまたは売りの偽のオーダーを出して、相場の動向を操ろうとすることがあります。これにより、個人トレーダーがその価格変動を信じて注文を出すと、直後に機関投資家は反対方向に大規模な取引を行い、利益を上げるというものです。